Pour se piloter efficacement, une entreprise doit avoir à sa disposition des indicateurs de performance financière pertinents. C’est le meilleur moyen de savoir si elle est en bonne santé financière ou non. Également appelées indicateurs financiers, ces métriques facilitent ainsi la prise de décisions liées aux finances de l’entreprise.

Mais il en existe une multitude, alors lesquels suivre avant tout ? Et comment les suivre efficacement ? Découvrez les 8 indicateurs incontournables pour toute entreprise.

Les indicateurs financiers par définition : qu’est-ce que c’est ?

Les indicateurs financiers sont des indicateurs de performance (ICP) s’utilisant dans le cadre du reporting financier et du pilotage financier de l’entreprise. Ils permettent non seulement de suivre la capacité de développement de celle-ci, mais également d’avoir une vision claire de sa santé. Grâce à eux, les DAF et DG pourront aussi relever les éventuels blocages au sein de la structure. Ils seront également en mesure d’identifier en amont les risques à gérer à terme.

Aussi appelés des KPI financiers (Key Performance Indicators), ils communiquent des données concrètes sur la performance globale de l’entreprise. Ils servent à mesurer l’aptitude de celle-ci à atteindre les objectifs posés en ayant recours aux moyens mis à sa disposition. Pour évaluer ses performances et ses ressources, l’entreprise peut s’appuyer sur des ICP comme :

- Le Besoin de Fonds de Roulement

- La Trésorerie Nette

- Ou encore la Marge Commerciale.

Il en existe un grand nombre, en tous genres : taux, pourcentage, ratio, coûts etc. Cependant, le choix de ceux qui seront utilisés appartient à l’équipe finance, à la DAF et à la Direction Générale de l’entreprise.

Quels sont les principaux indicateurs financiers ?

Il existe une multitude d’indicateurs financiers mais voici les 8 les plus incontournables. Pour renforcer votre pilotage et construire votre tableau de bord financier, nous vous conseillons de commencer par ces 8 ressources de choix.

1. L’écart avec le chiffre d’affaires prévisionnel

Les dirigeants de l’entreprise déterminent un chiffre d’affaires prévisionnel pour une période donnée. Afin de mesurer la performance de la structure, il leur faut disposer d’une comparaison avec le total des bénéfices réels.

Écart avec le chiffre d’affaires prévisionnel = chiffre d’affaires prévisionnel – chiffre d’affaires réel

Cet résultat compte parmi les KPI les plus importants pour le département finance. Il leur permettra de réajuster les objectifs ou les actions de chaque département de l’entreprise pour la période donnée, du budget à la production.

2. Le Seuil de Rentabilité (SR)

Comme son nom l’indique, il désigne les bénéfices à atteindre pour que l’entreprise soit toujours rentable sur une période donnée. Autrement dit il s’agit du niveau de chiffre d’affaires permettant à la structure de payer ses charges fixes et variables tout en gagnant de l’argent.

Ce SR est un ICP particulièrement important pour une entreprise qui démarre ses activités. Il doit faire l’objet d’un suivi régulier afin de connaître la viabilité de la structure. Pour l’obtenir, vous devez calculer le chiffre d’affaires total qui permet l’équilibre suivant :

Chiffre d’affaires réalisé = charge fixes + charges variables

Ce chiffre d’affaires minimum constitue le point de rentabilité de l’entreprise.

3. La Marge Commerciale (ou Marge Brute)

La Marge commerciale ou Marge Brute indique le bénéfice dégagé par l’entreprise dans le cadre de ses activités commerciales. Cette marge révèle si le business model d’une entreprise est pérenne ou non. Il lui permettra également de mesurer sa rentabilité et de faire le point sur ses ressources.

La Marge Brute compte également parmi les Soldes Intermédiaires de Gestion ou SIG. Il s’agit d’un ensemble de chiffres et de ratios issus du résultat d’exploitation de la structure.

Pour obtenir cette Marge Brute, vous devez recourir à la formule suivante :

Marge Brute = chiffre d’affaires – coûts liés à l’activité

4. Le Besoin en Fonds de Roulement (BFR)

Le BFR compte parmi les KPI financiers permettant de connaitre les besoins monétaires de l’entreprise. Il indique le montant nécessaire pour que la structure fonctionne et puisse financer ses activités à venir. Concrètement, il renvoie au décalage entre les décaissements et les encaissements.

Son moyen de calcul est le suivant :

BFR = Créances clients + Stocks – Dettes fournisseurs

À noter que sa bonne gestion est conditionnée par l’optimisation du délai de paiement des fournisseurs, du délai de règlement des clients et du délai de rotation des stocks.

Par ailleurs, il dépend de la durée du cycle d’exploitation de l’entreprise. Si celle-ci est courte, il aura tendance à diminuer.

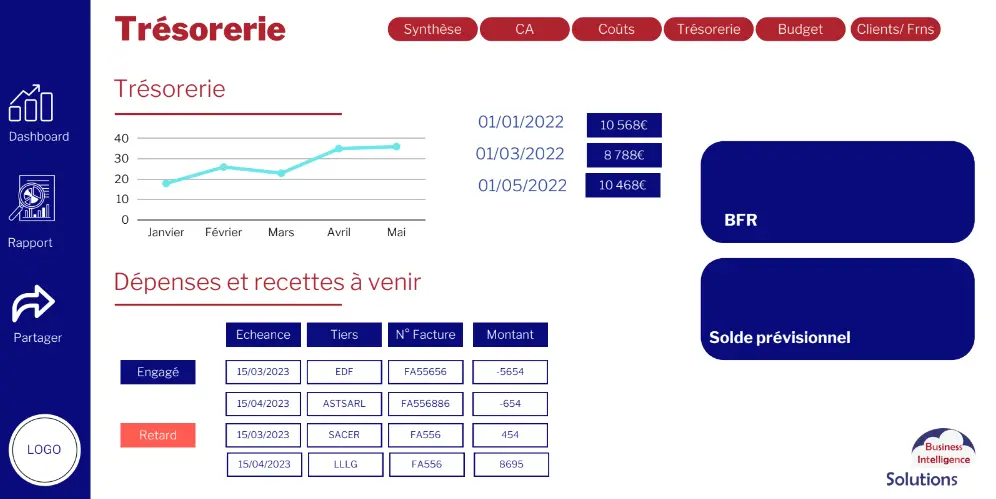

5. La Trésorerie Nette (TN)

La TN ou Trésorerie Nette indique la somme mobilisable au sein de l’entreprise à un instant T. Il s’agit des disponibilités à vue de la structure et de l’équilibre financier à court terme dans le budget de l’entreprise.

Trésorerie Nette = disponibilités bancaires – dettes bancaires

Elle peut également s’obtenir avec le résultat du calcul suivant : TN = Fond de Roulement Net Global – BFR

Ce KPI est crucial. En effet, une entreprise disparait toutes les 33 minutes en France du fait de problèmes de ressources de trésorerie.

6. L’Excédent Brut d’Exploitation (EBE)

L’Excédent Brut d’Exploitation (ou EBE) figure dans la liste des indicateurs financiers clés d’une entreprise. Il représente la rentabilité opérationnelle, c’est-à-dire la somme restante une fois que la structure s’est acquittée de ses taxes et impôts, et qu’elle a payé ses salariés.

L’EBE permet également de comprendre la rentabilité réelle de l’entreprise dans le cadre de ses activités commerciales. À l’instar de la Marge Brute, il fait également partie des Soldes Intermédiaires de Gestion ou SIG.

La formule utilisée pour son calcul est la suivante :

EBE = valeur ajoutée + subventions d’exploitations – impôts et taxes – charges du personnel

7. Les retards de paiement

Les impayés impactent négativement la trésorerie de l’entreprise. Aussi, la direction générale doit procéder à un suivi régulier des créances de la structure ainsi que des encours envers les fournisseurs.

Retards de paiement = impayés des clients + engagements auprès des fournisseurs

Grâce à cet ICP, le service comptabilité et finance peut programmer les relances à faire et prévoir d’autres sources de financement. Il sera également en mesure de demander des délais de paiement supplémentaires si la trésorerie de la structure ne lui permet pas de payer à la date prévue initialement.

8. La Capacité d’Autofinancement (CAF)

La Capacité d’Autofinancement compte parmi les KPI finance permettant d’évaluer la santé actuelle de l’entreprise. Il s’agit d’un KPI communiquant le surplus de ressources générées par l’entreprise dans le cadre de ses activités.

Ce budget pourra être utilisé pour le paiement des échéances de crédit, pour les projets d’investissement ou pour l’augmentation du fonds de roulement. C’est aussi un levier puissant pour une entreprise désirant booster sa croissance. Il faut également savoir qu’un banquier se basera sur cet indicateur pour mesurer l’aptitude de l’entreprise à rembourser ses emprunts.

Elle se calcule de la manière suivante :

CAF = Excédent Brut d’Exploitation + Produits Encaissables – Charges Décaissables

Comment sélectionner vos indicateurs financiers ?

Comme nous le disions, une entreprise dispose d’une multitude d’indicateurs financiers pour mesurer ses performances. Cependant, il faut miser sur des KPI pertinents afin que le pilotage soit réellement efficace. Vous avez pour projet d’améliorer votre reporting dans ce domaine ? Voici comment vous lancer dans un choix d’ICP et une optimisation de l’ensemble de votre process ?

Le choix commence par une concertation entre le service finance de la structure et sa direction générale. Ensemble, ils doivent identifier les besoins réels de la structure afin de prendre les bonnes décisions liées à ses finances, sa comptabilité et son budget. Ensuite, ces entités devront avancer des propositions d’ICP qui faciliteront le suivi de la performance de l’entreprise par rapport aux objectifs financiers fixés.

Il est important de les choisir collectivement. Pour cause, ils seront une aide à la décision aussi bien pour la direction générale que pour les membres de l’équipe finance. Il est donc important qu’ils soient clairs et cohérents à leurs yeux.

L’éventail sélectionné varie d’une structure à une autre. Une entreprise spécialisée dans la production de biens privilégiera, par exemple, le seuil de rentabilité et le coût de revient. Cependant, celle opérant dans l’achat-vente se penchera davantage sur des KPI comme la marge commerciale. Nous vous conseillons de limiter votre liste pour conserver une vue synthétique sur votre rentabilité.

Comment suivre efficacement vos indicateurs financiers ?

Pour les suivre efficacement, nous vous conseillons de vous appuyer sur trois outils :

- Des dashboards ou tableaux de bord ;

- Un logiciel de gestion ;

- Une solution de Business Intelligence.

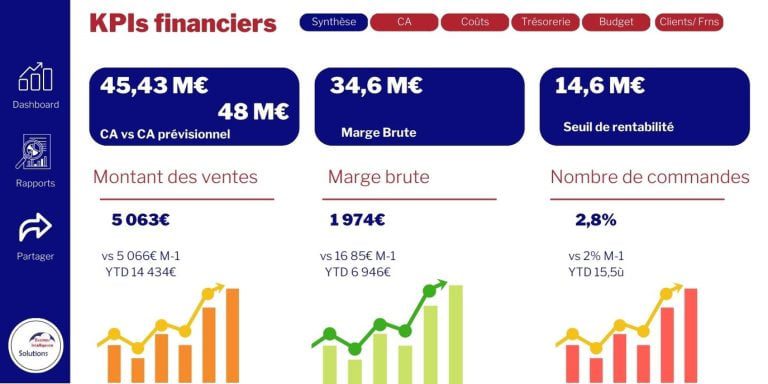

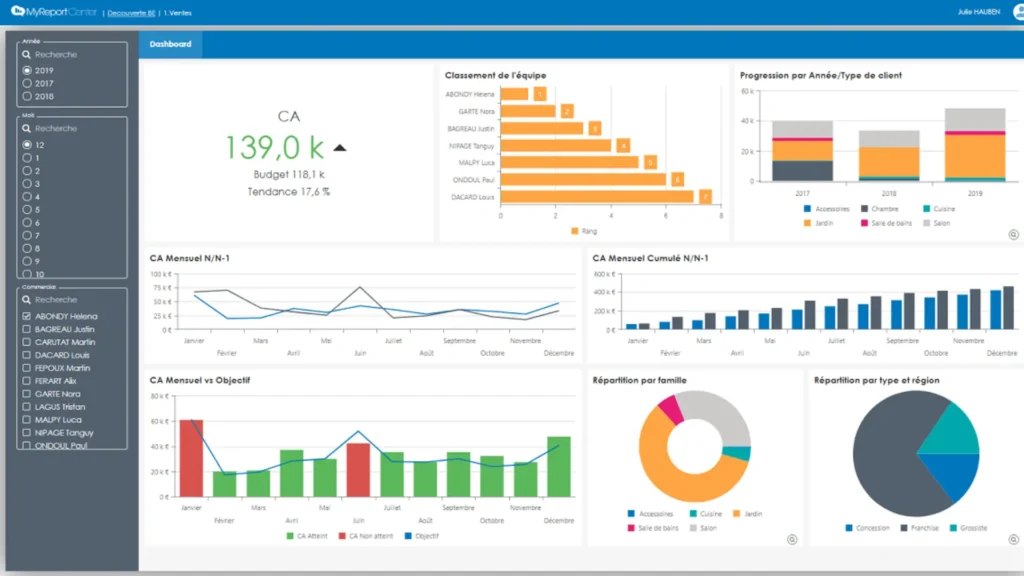

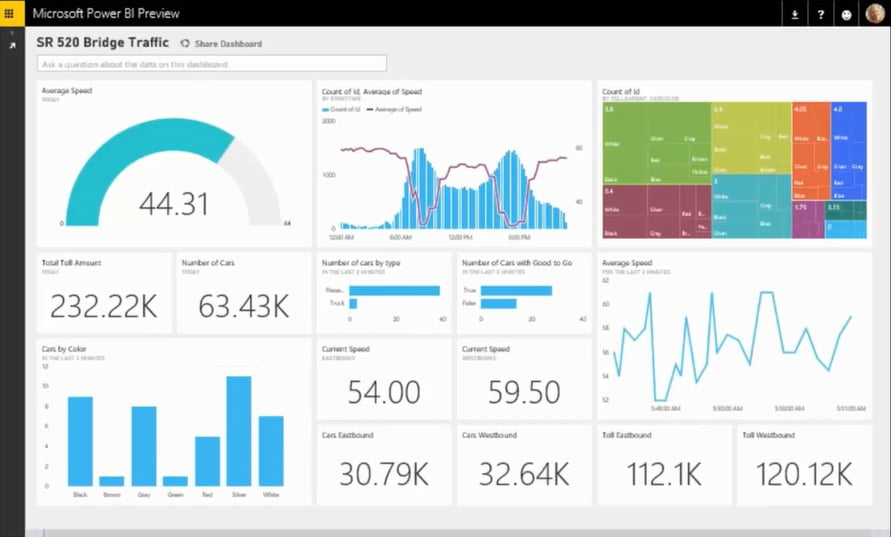

Un tableau de bord dédié créé avec Power BI Microsoft, la solution BI de Microsoft

- Le tableau de bord financier : ce tableau présente vos métriques et leur évolution sous forme visuelle à travers une variété de graphiques. Son but est d’offrir à votre service une vue d’ensemble sur vos indicateurs financiers. Il synthétise ces informations pour qu’elles soient plus faciles à assimiler et à utiliser dans le cadre de décisions quotidiennes. Tout d’abord, nous vous conseillons de vous créer un éventail de tableaux de bord plus ou moins spécialisés. Ensuite, nous vous recommandons de présenter entre 5 et 10 KPI par tableau de bord pour qu’ils restent efficaces.

- Le logiciel comptable, quant à lui, vous aide à centraliser vos données financières et à récupérer des données de fiables. Cet outil intelligent vous permettra de récolter les informations comptables dont vous avez besoin pour chiffrer vos ICP.

- Enfin, la solution de Business Intelligence Finance (ou BI Finance) facilite l’automatisation de la collecte et l’analyse de vos données. Il n’y a pas mieux pour accélérer et simplifier votre reporting. Si vous ne disposez pas encore de dashboard ou de rapport finance, elle vous permet de commencer avec des tableaux de bord pré-paramétrés et automatisables et de produire chaque rapport rapidement.

Besoin de conseils pour la construction de tableau de bord ou pour choisir une solution de Business Intelligence ? Vous montez un projet pour améliorer le reporting de vos équipes financières et comptables ? N’hésitez pas à nous contacter pour échanger avec l’un de nos experts BI. Ils vous aideront à vous y retrouver parmi tous ces taux et ratios pour choisir ceux qui correspondent le plus à vos besoins.

Vos questions les plus fréquentes

Un KPI, ou Key Performance Indicator, en finance, c’est un indicateur de performance financière. Ils aident une société à évaluer sa santé et sa rentabilité. Elle peut ainsi déterminer si sa gestion est efficace ou non. Autrement dit, ils agissent comme un système d’alerte pour les équipes finance et les DAF.

Il existe une grande variété de KPI en finance : le point de rentabilité, le coût de revient, la trésorerie prévisionnelle, la marge brute, la capacité d’autofinancement… Ils prennent des formes très différentes, du ratio ou pourcentage jusqu’au taux. Dans cet article, vous découvrirez 8 de ces KPI que nous vous conseillons de suivre pour commencer.

N’oubliez pas, à chaque société les siens. En effet, ils doivent être adaptés à votre stratégie actuelle et à vos défis du moment. N’hésitez pas à ajouter d’autres KPI à cette sélection, selon vos besoins, et à la modifier au fil de temps pour ne garder que les plus efficaces.

Il n’y en a pas réellement, car tout dépend de votre activité, de votre taille et de vos problématiques actuelles de votre société. Aucun indicateur n’est parfaitement complet ; chacun d’entre eux prend sens quand il est mis en perspective avec d’autres.

Cependant, il existe un groupe d’une dizaine KPI que vous avez intérêt à suivre et à croiser. Nous les détaillons plus haut dans cet article et nous vous expliquons quels outils utiliser pour les suivre facilement et efficacement. Envie de conseils plus personnalisés ? Contactez-nous !

Parmi ces derniers, nos experts BI vous conseillent de commencer par le Seuil de Rentabilité (SR). Il indique le chiffre d’affaires minimum qu’une société doit viser sur une période donnée pour être rentable. Il est recommandé de faire régulièrement le point sur ce SR et de le comparer aux recettes pour vérifier qu’elle est viable et stable.

Pour vérifier votre rentabilité, la marge commerciale peut aussi être un KPI intéressant. Elle révèle en effet le bénéfice réellement dégagé par votre société grâce à son activité commerciale. Une marge faible est le signe d’un business model peu pérenne.